BU-Fall: Lange Leitung bei der Leistungsprüfung?

„Wenn der Kunde BU-Leistungen beantragt, schlägt für ihn die Stunde der Wahrheit“, erklärt Michael Franke. Und das Ergebnis der Leistungsprüfung sieht er weitgehend positiv: 2017 wurden bei sechs wichtigen Versicherern fast 83 Prozent aller BU-Leistungsanträge positiv beschieden. Das von Franke mitgeleitete Analysehaus Franke und Bornberg hatte kürzlich zum dritten Mal nach 2014 und 2016 eine Untersuchung zum Regulierungsverhalten der BU-Versicherer vorgelegt (procontra berichtete).

Die BU-Leistungspraxisstudie bezieht sich auf eigene Untersuchungen 2018 zum Geschäftsjahr 2017 von den erwähnten sechs BU-Versicherern, die zusammen über 50 Prozent aller Leistungsfälle 2017 abdecken: AachenMünchener, Ergo, HDI, Nürnberger, Swiss Life und erstmals auch die Allianz. Es sind dieselben Anbieter, die sich zuletzt dem BU-Unternehmens-Rating bei Franke und Bornberg unterzogen hatten und allesamt „hervorragend“ bewertet wurden (procontra berichtete).

Kunden oft nicht zu mindestens 50 Prozent berufsunfähig

Bei diesen Anbietern wurden 2017 nur gut 17 Prozent aller BU-Leistungsanträge abgelehnt. Häufigster Grund ist, dass der versicherte Grad der Berufsunfähigkeit (mindestens 50 Prozent sind nötig) nicht erreicht wurde (56 Prozent). Zweihäufigste Ursache sind Anfechtung oder Rücktritt durch den Versicherer wegen Verletzung der vorvertraglichen Anzeigepflicht durch den Kunden (24 Prozent)

Die BU-Leistungsquote dieser Versicherer beträgt 2017 bei insgesamt 32.808 neuen BU-Leistungsanträge 82,86 Prozent (2016: 76 Prozent). Bei schweren Erkrankungen wie Krebs liege die Quote noch höher. „Von systematischer Leistungsverweigerung kann zumindest bei den teilnehmenden Gesellschaften keine Rede sein“, berichtet Franke. Verweigerung sehe anders aus (procontra berichtete). Allerdings müssen Gerichte immer wieder Streitfälle entscheiden (procontra berichtete).

Viele BU-Versicherer verweigern sich der Transparenz

Allerdings hat die Masse der Anbieter auch keine Daten beigetragen und wurde nicht vor Ort getestet. Auch die im Vorjahr noch teilnehmenden Gesellschaften Stuttgarter und Zurich Deutscher Herold waren diesmal nicht dabei. Für ein realistisches Bild der BU-Leistungspraxis sorgt die Stichprobe dennoch: Es wurden 14.500 Fälle ausgewertet. Im Bestand der sechs Anbieter gibt es 6,82 Millionen BU-Verträge, von denen rund 142.200 Kunden BU-Leistung beziehen.

Die Anerkennung von Berufsunfähigkeit erfolgte 2017 zu 92,7 Prozent bedingungsgemäß, zu 5,3 Prozent auf Basis einer individuellen Vereinbarung und zu 2,0 Prozent vor Gericht. Bei den Ablehnungen nach Krankheitsbild führen die psychischen Erkrankungen und Verhaltensstörungen mit über 30 Prozent der BU-Leistungsanträge das Feld an, gefolgt von Krankheiten des Muskel-Skelett-Systems und Bindegewebes (27 Prozent) und Herz-Kreislauf-Krankheiten (15 Prozent).

Seite 1: Viele BU-Versicherer intransparent Seite 2: BU-Leistungsprüfung dauert lange

Leistungsprüfung dauert und dauert und dauert

Die Leistungsprüfung dauert im Durchschnitt ein halbes Jahr (genau: 180 Tage). Allein der Zeitaufwand für Gutachten schlage mit 104 Tagen zu Buche. Damit hat sich die Prüfungsdauer eher noch verlängert. In der BU-Leistungsstudie für 2016 waren durchschnittlich 156 Tagen ermittelt worden. Das waren rund 1,5 Monate mehr als vom Gesamtverband der Deutschen Versicherungswirtschaft angegeben.

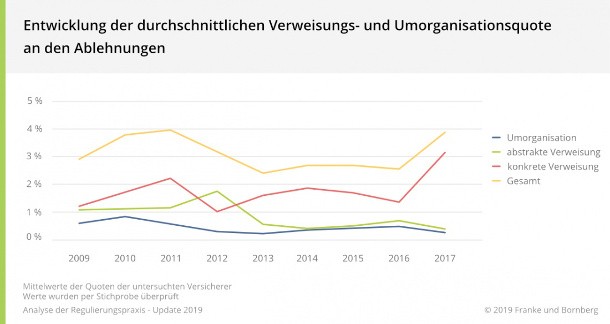

Gerade von Selbstständigen und Freiberuflern verlangen BU-Versicherer eine mögliche und zumutbare Umorganisation des Betriebes, der Praxis oder Kanzlei. Mit einem veränderten Tätigkeitsfeld soll Berufsunfähigkeit abgewehrt werden. Die Analysen zeigt: Umorganisation und Verweisung auf eine andere Tätigkeit machen nur vier Prozent der insgesamt 3.596 Ablehnungen aus – siehe Grafik.

„Es gab also weniger als 150 Fälle von Umorganisation oder Verweisung. Damit werden so manche Hinweise auf unzähligen Websites und von sogenannten Experten obsolet“, erklärt Franke. Im Übrigen sinkt die Quote der abstrakten Verweisungen auch deshalb, weil zunehmend Verträge diese Möglichkeit gar nicht mehr erlauben.

BU im Schnitt mit 44 Jahren beantragt

Berufsunfähigkeit tritt gehäuft mit 50 Jahren und später auf. Das Durchschnittsalter aller ausgewerteten Fälle betrug 44,17 Jahre, die meisten Leistungsanträge kamen 2017 von der Altersgruppe der 47- bis 55-Jährigen. Aber auch Jüngere sind betroffen (procontra berichtete).

Die durchschnittliche Leistungsdauer beträgt im BU-Fall nur rund sechs Jahre. So erkläre sich, dass zwar statistisch jeder vierte Erwerbstätige im Laufe des Erwerbslebens berufsunfähig wird, aber trotzdem aktuell nicht einer von vier Menschen im arbeitsfähigen Alter betroffen ist. „Es sind schlicht nicht alle Betroffenen ein Leben lang und insbesondere nicht gleichzeitig berufsunfähig“, sagt Franke. Und es gibt Unterschiede bei Männern und Frauen (procontra berichtete).

Weitere Details haben die Analysten in ihrem „fb>blog“ veröffentlicht.

Seite 1: Viele BU-Versicherer intransparent Seite 2: BU-Leistungsprüfung dauert lange