Die Europäischen Union (EU) will Finanzdienstleister zu Klimarettern und Vorkämpfern für soziale Gerechtigkeit machen. Dies sieht der Aktionsplan „Nachhaltige Finanzierung“ vor, wobei „nachhaltig“ die Dreiheit aus Environment, Social und Governance meint, kurz ESG.

„Wie nachhaltig darf's denn sein?“

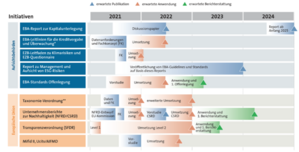

Vor allem mit Hilfe des Klassifizierungssystems Taxonomie-Verordnung und der Offenlegungsverordnung (Englisch: Sustainable Finance Disclosure Regulation, SFDR) werden Kapitalströme zunächst in „grüne“ Investitionen, perspektivisch dann auch in „sozial korrekte“ Verwendungen gelenkt. Nach und nach sollen fast 50.000 Unternehmen detailliert über Nachhaltigkeitsaspekte berichten. Das Klassifizierungssystem teilt die Wirtschaftsaktivitäten in „nachhaltig“ und „nicht nachhaltig“ ein. Und die novellierte MiFID II-Richtlinie verlangt von Finanzberatern in der Geldanlage die Abfrage von Nachhaltigkeitspräferenzen; ganz nach dem Motto, „Lieber Anleger, wie nachhaltig darf es denn sein?“ (Siehe auch folgende Grafik.)

Fahrplan der Nachhaltigkeit

Auszug aus den regulatorischen Initiativen der Europäischen Union

Quelle: Börsen-Zeitung mit Primärquelle Managementberatung zebDie komplexe ESG-Regulierung ist vollumfänglich noch längst nicht in der Anwendung, da häufen sich bereits die Schwierigkeiten. Vor allem fehlte es an brauchbaren Daten. Aus diesem Grund herrscht bei Finanzdienstleistern viel Unsicherheit rund um die „richtige“ Anwendung des Klassifizierungssystems. Dies belegt die aktuelle Umfrage „European Sustainable Finance Survey“ der Politikberatung Adelphi im Auftrag des Bundesministeriums für Wirtschaft und Klimaschutz. Im Ergebnis würden die befragten Asset Manager und Asset Owner das Regelwerk bisher kaum einsetzten. Auch gebe es bislang kaum Möglichkeiten, Taxonomie-konform zu investieren. Die Befragten verbanden die vielen Baustellen bei der Finalisierung der Verordnung mit der Hoffnung, dass Kunden und Gesetzgeber ihre Erwartungen niedrig halten.

Unter Asset Managern geht die Angst um

Demnach geht unter Vermögensverwaltern und -eigentümern die Angst um. „Nichts ist gefährlicher, als zu viel zu versprechen und am Ende nicht die Anforderungen zu erfüllen“, wird einer der Befragten anonym in der Pressemitteilung anlässlich der Veröffentlichung der Umfrage zitiert. Das sehen (naturgemäß) auch Wirtschaftskanzleien so. „Greenwashing vorbeugen heißt das Gebot der Stunde“, sagt zum Beispiel Anna-Maja Schaefer, Rechtsanwältin bei der Wirtschaftskanzlei CMS Deutschland klar. Der Schlüssel dazu sei Transparenz.Ähnlich äußert sich Dirk Bliesener, Partner und Bankenaufsichtsrechtler bei Hengeler Mueller: „Die Einhaltung der ESG-Anforderungen stellt viele Finanzdienstleister vor große Herausforderungen.“ Aufgrund der rasanten Entwicklung der Gesetzgebung, aber auch der Auslegungspraxis unterschiedlicher Akteure, benötige ESG-Compliance ein kontinuierliches und engmaschiges Monitoring aktueller Entwicklungen – sonst könnten sich Risiken realisieren, ohne dass den Verantwortlichen das bewusst sei.

Immer mehr Klagen gegen Fondsanbieter

Bereits jetzt häufen sich die Klagen. Ende Oktober zerrten Verbraucherschützer die Fondsgesellschaft DWS vor das Landgericht Frankfurt, „um gegen irreführende Werbung für angeblich nachhaltige Geldanlagen“ vorzugehen. Ohnehin ermitteln Behörden seit Januar gegen die Tochtergesellschaft der Deutschen Bank wegen des Verdachts der „Grünfärberei“. Die DWS ist kein Einzelfall. Auch gegen DekaBank, DKB und Commerzbank sind die Verbraucherschützer schon vorgegangen, um bestimmte Aussagen zur nachhaltigen Geldanlage zu stoppen. Ebenfalls im Oktober und drei Wochen vor der Klimakonferenz COP27 prangerte ein Bündnis aus Greenpeace, Urgewalt und Reclaim Finance an, dass Allianz Global Investors, Deka Investments, DWS und Union Investment, alles Mitglieder der Initiative „Net Zero Asset Managers“, „immer noch massiv in expandierende fossile Energieunternehmen investieren“ und über keine Strategie verfügten, diese Investitionen in Zukunft zu beschränken.

Schwierige Situation für Finanzberater

Für Finanzberater ergibt sich aus all dem eine schwierige Situation: Sie müssen sich weitgehend auf die Angaben der Fondsanbieter verlassen. Gleichzeitig wirbeln regulatorische Änderungen einmal getroffene Klassifizierungsentscheidungen immer wieder durcheinander. So berichten mehrere Medien von einer aktuellen Analyse der Ratingagentur Morningstar, der sogenannten „SFDR Article 8 and Article 9 Funds: Q3 2022 in Review“. Demnach wurden im dritten Quartal 340 Fonds von der Kategorie Artikel 6 auf Artikel 8 heraufgestuft, weil die Fondsgesellschaften ihr Angebot weiter ausbauen, um die Nachfrage der Anleger nach ESG zu decken. Andererseits seien etwa 40 Fonds von Artikel 9 auf Artikel 8 herabgestuft worden. Zur Erklärung der einzelnen Fondskategorien: Grob formuliert sind laut Offenlegungsverordnung Artikel 6-Fonds „sonstige Finanzprodukte“, Artikel 8-Fonds „hellgrüne Finanzprodukte“ und Artikel 9-Fonds „dunkelgrüne Finanzprodukte“. Weiteren Ausführungen über die Morningstar-Analyse zufolge sind die Änderungen das Ergebnis neuer aufsichtsrechtlicher Vorgaben und spiegelten nicht Änderungen in den Investmentstrategien der Fonds wider. Der Trend zu mehr Nachhaltigkeit werde sich fortsetzen, weil sich die Fondsanbieter auf die Anforderungen der zweiten Stufe der Offenlegungsverordnung vorbereiten, die ab Januar 2023 gelten. Insofern fordert die ESG-Regulierung die Finanzdienstleister; ob daraus eine Überforderung wird, bleibt abzuwarten.