Der Vertrieb nachhaltiger Anlagen und Versicherungsanlageprodukte ist an eine komplexe Befragung gebunden. Eingelagert in die ohnehin aufwändige „Geeignetheitsprüfung“ muss der Kunde nicht etwa nur nach seiner Finanzkompetenz, seinen Vermögensverhältnissen und den Anlagezielen fragen. Obendrein ist die Frage vorgeschrieben, ob Nachhaltigkeit bei der Anlage berücksichtigt werden soll.

Diese Frage allein scheint viele Berater zu erschrecken. In einem praktischen Fall habe ich mich selbst einer solchen Geeignetheitsprüfung unterzogen und wurde mit der Frage konfrontiert, „Sie haben doch keine Nachhaltigkeitspräferenzen, oder?“ Die Enttäuschung des Beraters war sichtlich groß, als ich diese Unterstellung zurückwies und ein Interesse an Nachhaltigkeit äußerte.

Das Problem ist rasch erklärt: Es gibt immer noch nur wenige Anlagen, zum Beispiel Fonds, die als nachhaltig kategorisiert sind. Insbesondere die Einstufung als Taxonomie-konform ist selten. Die aber sagt am zuverlässigsten etwas darüber aus, ob die enthaltenen Anlagen einen Beitrag zur Bekämpfung des Klimawandels oder eine Anpassung an denselben versprechen. Die allermeisten Kunden verstehen aber unter Nachhaltigkeit genau das – den Umwelt- oder enger Klimaschutz.

Risiko für Greenwashing hoch

Zudem ist die Taxonomie-Verordnung mitsamt der abgeleiteten Delegierten Verordnung genau in diesen beiden Umweltzielen – Bekämpfung und Anpassung von und an den Klimawandel – als einziges Nachhaltigkeitsziel sozusagen zu Ende ausbuchstabiert. Da gibt es Rechtssicherheit, was nachhaltig ist, und was Greenwashing wäre. Alle anderen ökologischen und erst recht sozialen Nachhaltigkeitsziele sind bisher nur mehr oder weniger oberflächlich beschrieben. Nachhaltig ist, wer sich als nachhaltig erklärt. Das kann stimmen, es kann sich aber auch später als zu optimistische Selbsteinschätzung herausstellen.

Aber sogar die weitaus offenere Nachhaltigkeitseinstufung nach der Offenlegungsverordnung – im Sprachgebrauch die Artikel 8- oder Artikel 9-SFDR-Einstufung (Sustainable Finance Disclosure Regulation) – sind bisher noch wenig verbreitet. Zwar bewerben mittlerweile sehr viele Fondsanbieter ökologische oder soziale Merkmale gemäß Artikel 8 SFDR. Aber Mindestanteile solcher Anlagen innerhalb der Gesamtanlage werden nicht benannt. Und das ist das nächste Problem.

Enttäuschungspotenzial hemmt Fragebereitschaft

Denn Berater sollen die an Nachhaltigkeit interessierten Kunden genau nach solchen Mindestanteilen befragen, die sie hinsichtlich Taxonomie- oder Artikel 8/9 SFDR-Einstufung wünschen. Das Enttäuschungspotenzial ist groß. Äußert der Kunde hohe Prozentsätze bis hin zu 100 Prozent, sinkt die Trefferwahrscheinlichkeit rasch gegen Null. Dann aber, so sagen es die europäischen Rechtsvorgaben, darf der Berater keine Empfehlung mehr aussprechen. Es sei denn, er kann den Kunden in einer weiteren Beratungs-Schleife davon überzeugen, einen zu hoch angesetzten Mindestanteil wieder abzusenken, bis es doch Treffer in der Anlagenauswahl gibt.

Diese Schleifen müssen zudem sorgfältig dokumentiert werden, damit die Empfehlung des Beraters nicht später angreifbar wird.

Schließlich ist noch eine dritte Detailfrage zusätzlich zu den gewünschten Mindestanteilen Taxonomie- oder Artikel 8/9 SFDR-Einstufungen vorgeschrieben. Hier soll der Kunde sagen können, ob er bestimmte Anlagearten ausgeschlossen sehen will. Im angelsächsischen Abkürzungswust sind das die „PAIs“, die „Principle Adverse Impacts“ oder nachteilige Auswirkungen auf die Nachhaltigkeit.

Viel mehr Zustimmung bei einfachen Fragen

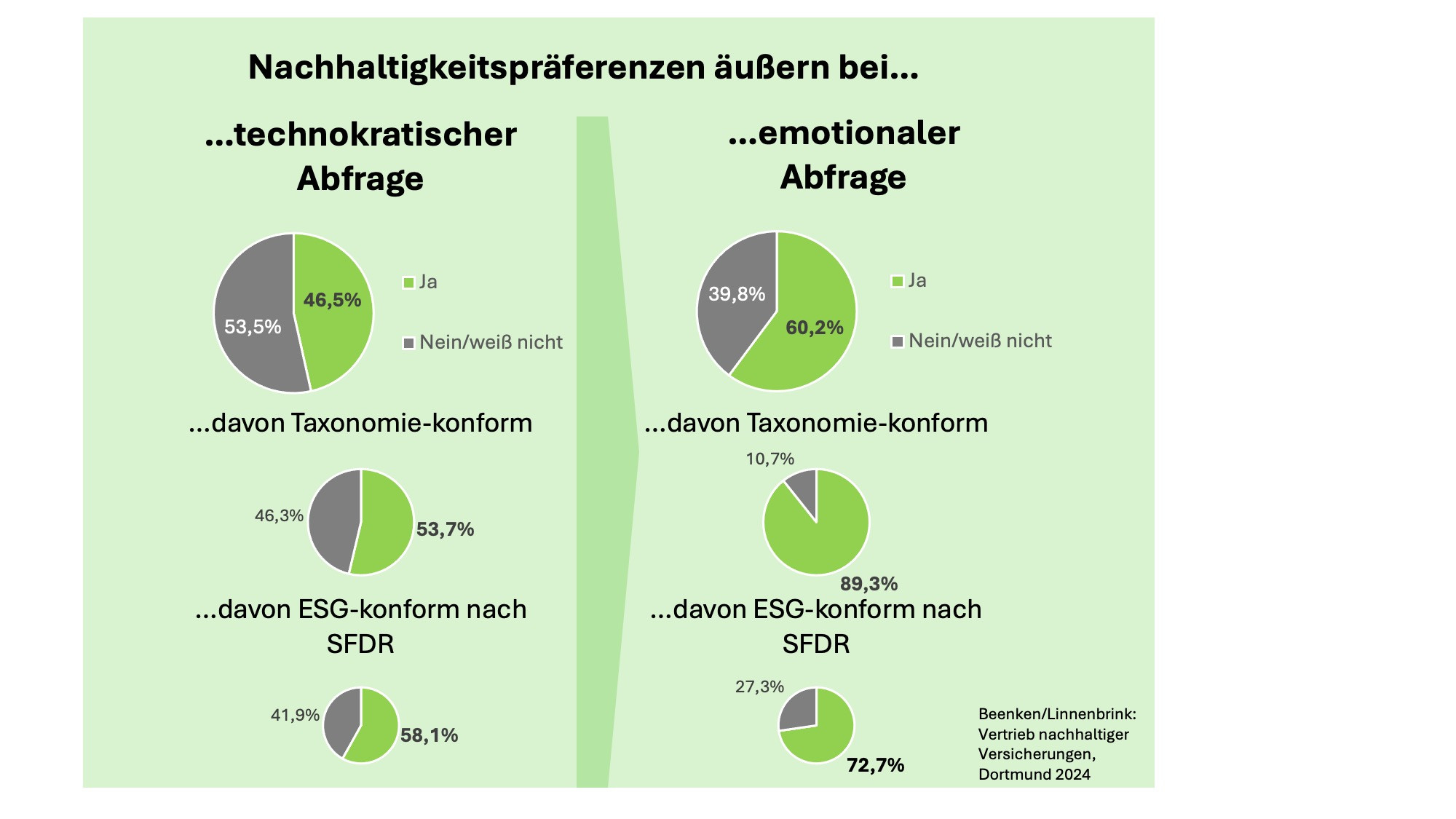

Dabei ginge es alles einfacher. In einem Onlineexperiment mit 2.000 Kunden zeigte sich, dass die EU ihr Ziel, Anlagemittel zu nachhaltigen Unternehmen hin umzuschichten, mit einer vereinfachten und emotionalisierten Abfrage der Nachhaltigkeitspräferenzen viel leichter erreichen könnte. Getestet wurde in verschiedenen Teilgruppen, anstelle einer technokratisch komplizierten Abfrage wie oben beschrieben einfache Fragen zu stellen. Auf die Mindestanteile wurde dabei verzichtet. Die einfache Frage, „Wollen Sie einen Beitrag zur Bekämpfung des Klimawandels und für eine nachhaltige Wirtschaft leisten?“, wurde von 60 Prozent der Teilnehmer bejaht – das waren 13 Prozentpunkte mehr als bei der nüchternen Frage nach den Nachhaltigkeitspräferenzen, wie sie die Europäische Versicherungsaufsicht vorgeschlagen hat.

Anstatt umständlich nach Mindestanteilen gemäß den verschiedenen europäischen Verordnungen zu fragen, wurde diejenigen Teilnehmern, die nachhaltige Anlagen wünschten, zwei einfache weitere Fragen gestellt: „Ist es Ihnen dabei besonders wichtig, etwas für den Umweltschutz zu tun?“ und „Oder ist es Ihnen besonders wichtig, Unternehmen zu unterstützen, die neben der ökologischen auch soziale Nachhaltigkeit beachten?“

Der Erfolg ist überwältigend. Auf die erste Frage, die sich als Taxonomie-Konformität übersetzen lässt, beantworteten 89 Prozent statt 54 Prozent positiv. Und der zweiten Frage, die sich als Artikel 8/9 SFDR-Konformität übersetzen lässt, stimmten 73 Prozent statt 58 Prozent zu. Das müsste den Initiatoren des europäischen „Green Deals“ gefallen.

Stolperstein Mindestanteile

Jetzt folgt der Haken an der Sache: Rechtskonform müssten die Kunden nach den Mindestanteilen befragt werden. Viel sinnvoller wäre es, wenn die entsprechenden delegierten Verordnungen entbürokratisiert würden. Der europäische Gesetzgeber schreibt schließlich auch nicht vor, dass der Kunde nach der gewünschten Mindestversicherungssumme einer Haftpflicht- oder einer Sachversicherung befragt werden muss. Vielmehr bleibt es den Profis überlassen, eine sinnvolle Empfehlung abzugeben. Warum könnte es so nicht auch bei den Anlagen und Versicherungsanlagen laufen? Äußert der Kunde Interesse an nachhaltigen Anlagen, könnte die Verantwortung zum Berater wechseln, das relativ beste, verfügbare Angebot zu empfehlen.

Deshalb sollte die detailverliebte und technokratische Abfrage in den beiden delegierten Verordnungen 2021/1253 und 1257 für Anlagen und für Versicherungsanlagen auf die einfache Frage reduziert werden, ob Nachhaltigkeit gewünscht wird. Wenn ja, wo soll der Schwerpunkt gesetzt werden? Sodann sollten die Vertreiber eine begründete Empfehlung abgeben, wie es bei allen anderen Anlagen und Versicherungen auch der Fall ist. Das wäre ein sinnvoller Bürokratieabbau.

Bis dahin kann sich der Vertrieb selbst das Leben erleichtern. So könnten Ankerbeispiele dem Kunden helfen, realistische Mindestanteile nachhaltiger Anlagen zu äußern. Auch könnte man erklären, wie knapp die Auswahl zuverlässig kategorisierter Anlagen derzeit ist, und ein Einverständnis des Kunden einholen, das relativ beste Angebot anstelle von unerfüllbaren Mindestanforderungen auszuwählen. Wenn man dann auch noch eine jährliche Überprüfung anbietet und durchführt, werden Kundenwünsche und Realität viel besser aufeinander abgestimmt.